Индекс относительной силы (RSI, Relative Strength Index) был разработан и предложен к использованию в 1978 году Уэлласом Уайлдером (Wellas Wilder Jr.) в своей книге «Новые концепции технических торговых систем» («New Concepts of Technical Trading Systems»).

Индикатор RSI (Relative Strength Index) – это технический анализ, который используется для измерения силы и скорости изменения цены финансового инструмента, например, валютной пары на рынке Форекс. RSI является осциллятором, который измеряет уровень перекупленности или перепроданности инструмента.

Индикатор RSI работает на основе сравнения средней прибыли и среднего убытка за определенный период времени (обычно 14 периодов), что позволяет определить, когда цена инструмента достигла своей верхней или нижней точки.

При использовании индикатора RSI, принято считать, что значения RSI выше 70 указывают на перекупленность инструмента, а значения ниже 30 – на его перепроданность. Таким образом, трейдеры могут использовать индикатор RSI для определения момента входа или выхода из рынка.

Индикатор RSI можно использовать вместе с другими техническими индикаторами и стратегиями, такими как скользящие средние, трендовые линии и уровни поддержки и сопротивления, чтобы принимать более информированные торговые решения на рынке Форекс.

RSI индикатор как считается

На сегодняшний день индикатор RSI является одним из самых широко используемых осцилляторов. Формула его расчета следующая:

![]()

где:

U – положительные изменения цен за период;

D – отрицательные изменения цен за период.

По сути это осциллятор и считается, что такой индикатор следует за ценой. Однако с использованием определенных методов, можно увидеть, что RSI может опережать движение цены. Это один из самых интересных осцилляторов, которые существуют на данный момент.

Индикатор относительной силы (RSI) вычисляется путем сравнения средней цены закрытия восходящих периодов с средней ценой закрытия нисходящих периодов за определенный период времени. Как правило, используется 14-дневный период, но его можно настроить в зависимости от потребностей трейдера.

Для расчета RSI необходимо выполнить следующие шаги:

- Вычислить изменение цены (price change) за каждый период: это разница между ценой закрытия текущего периода и ценой закрытия предыдущего периода.

- Разделить изменение цены восходящего периода на среднее изменение цены за период, чтобы получить относительную силу (relative strength, RS) восходящего периода: RS = среднее изменение цены восходящих периодов / среднее изменение цены нисходящих периодов.

- Вычислить RSI восходящего периода, используя формулу: RSI = 100 — (100 / (1 + RS)).

- Повторить шаги 2-3 для каждого периода.

Обычно RSI представляется в виде графика, на котором указываются уровни 30, 50 и 70. Значения RSI меньше 30 обычно указывают на перепроданность рынка, а значения выше 70 — на перекупленность.

Индикатор RSI настройка

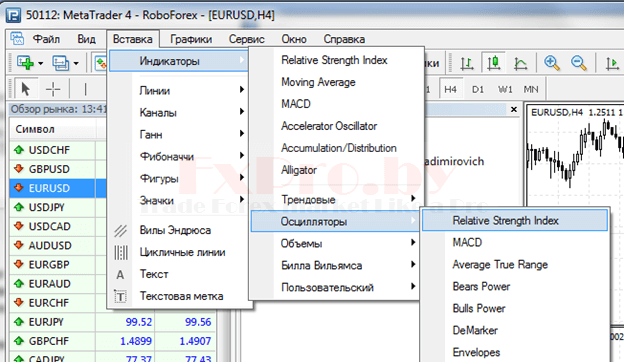

Для добавления индикатора RSI в торговом терминале МТ4, не нужно искать скачать RSI или скачать индикатор RSI бесплатно, просто необходимо выбрать вкладку Вставка – Индикаторы – Осцилляторы – Relative Strength Index

Для использования автор рекомендовал значение 14, т.е. если мы берем дневной график, соответственно последнее значение рассчитывается за 14 дней. Однако в современном трейдинге используют параметр 13, индикатор становиться немного быстрее.

Для настройки индикатора RSI (Relative Strength Index) требуется задать значения периода (обычно 14) и уровней перекупленности/перепроданности (обычно 70/30).

В большинстве торговых платформ настройка индикатора RSI производится следующим образом:

- Открыть график на торговой платформе.

- Найти пункт «Индикаторы» в меню или на панели инструментов.

- Выбрать RSI из списка доступных индикаторов.

- Задать период и уровни перекупленности/перепроданности в соответствии с предпочтениями.

- Нажать кнопку «Применить» или «ОК».

После настройки индикатора RSI он будет отображаться на графике вместе с ценовыми данными. Обычно RSI отображается в виде графика, который колеблется между уровнями 0 и 100. Значения выше 70 обозначают перекупленность рынка, а значения ниже 30 – перепроданность.

RSI часто используется в техническом анализе для определения момента входа и выхода из рынка на основе перекупленности/перепроданности. Также его можно использовать для поиска дивергенций и конвергенций между ценовыми графиками и RSI, что может давать сигналы для торговли.

Индикатор RSI как пользоваться

Индикатор RSI (Relative Strength Index) позволяет оценить текущее состояние рынка и выявить возможные точки разворота тренда. Для использования RSI необходимо настроить его параметры и определить сигнальные уровни.

Для начала, необходимо выбрать период, за который будет рассчитываться индикатор RSI. Обычно используют значение 14 периодов, однако это значение можно изменять в зависимости от индивидуальных предпочтений и торговой стратегии.

Основными уровнями RSI являются 30 и 70. Уровень 30 обычно считается зоной перепроданности, то есть сигнализирует о возможном развороте восходящего тренда вниз. Уровень 70, наоборот, считается зоной перекупленности, то есть сигнализирует о возможном развороте нисходящего тренда вверх.

Чтобы использовать индикатор RSI в торговле, необходимо следить за его значениями и сигналами на графике. Если RSI пересекает уровень 30 снизу вверх, это может быть сигналом к покупке, тогда как пересечение уровня 70 сверху вниз может быть сигналом к продаже. Кроме того, можно использовать RSI в сочетании с другими индикаторами и техническими анализами для принятия более точных решений.

RSI индикатор стратегия

Индикатор RSI (Relative Strength Index) может быть использован для различных торговых стратегий. Одна из наиболее распространенных стратегий, основанных на RSI, — это стратегия перекупленности/перепроданности.

Стратегия перекупленности/перепроданности базируется на предположении, что когда RSI пересекает пороговые значения, это сигнализирует об изменении ценовой динамики и возможности изменения тренда.

Когда RSI превышает уровень 70, это считается признаком перекупленности, что может указывать на возможное снижение цен в ближайшем будущем. Соответственно, когда RSI опускается ниже уровня 30, это считается признаком перепроданности, что может указывать на возможное повышение цен.

Стратегия перекупленности/перепроданности может быть реализована следующим образом:

- Определите инструмент, на который вы хотите торговать, и установите на графике индикатор RSI. Настройте RSI на 14 периодов.

- Настройте уровни перекупленности/перепроданности на 70 и 30.

- При пересечении RSI уровня 70 сверху вниз, откройте позицию на продажу (short).

- При пересечении RSI уровня 30 снизу вверх, откройте позицию на покупку (long).

- Установите стоп-лосс на уровне недавнего максимума или минимума, в зависимости от того, продаете или покупаете.

- Установите профит-цель на 1,5-2 раза больше уровня стоп-лосса.

Но следует отметить, что стратегия перекупленности/перепроданности не является всегда эффективной и может давать ложные сигналы, особенно в периодах бокового движения рынка. Поэтому важно учитывать другие факторы и использовать индикатор RSI в комбинации с другими индикаторами и анализом ценовых уровней.

Уайлдер предложил следующие направления использования своего индикатора:

- Уровни перекупленности и перепроданности

- Поиск дивергенций

- Поиск фигур технического анализа

- Линии тренда и уровни поддержки и сопротивления

- Модель «Неудавшийся размах»

Перекупленность и перепроданность

Начнем рассматривать с самого простого. Значения индикатора колеблются в области между 0 и 100, этих значений индикатор никогда не достигает. Автор предложил уровни 70 и 30, считается, что при достижении уровня 30 – финансовый инструмент сильно перепродан и произойдет коррекции вверх. Если же значения RSI достигают области 70 – это говорит о том, что на финансовый инструмент перекуплен на текущий момент и стоит ожидать начала падения. Однако на практике при сильном движении значения индикатора долго могут находиться в областях 30 и 70, поэтому рассматривать возможности для входа в рынок лучше, когда значения Индекса относительной силы возвращаются, обратно в область между 70 и 30.

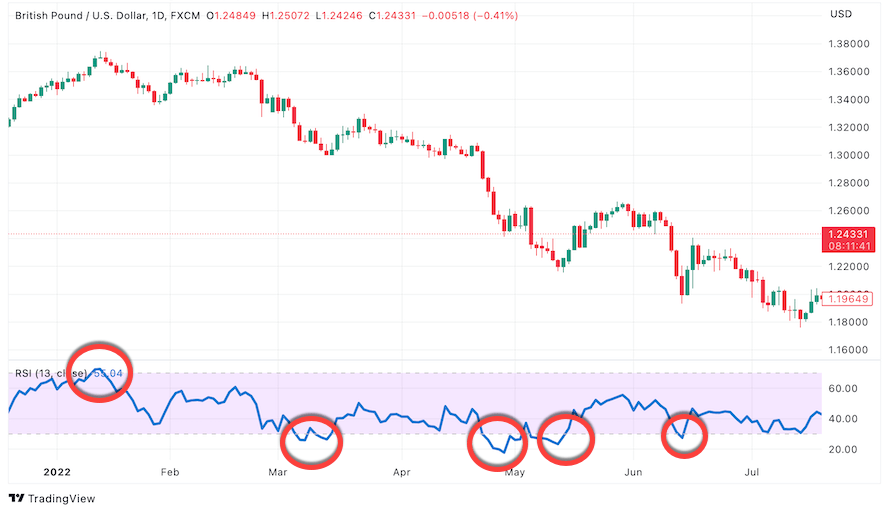

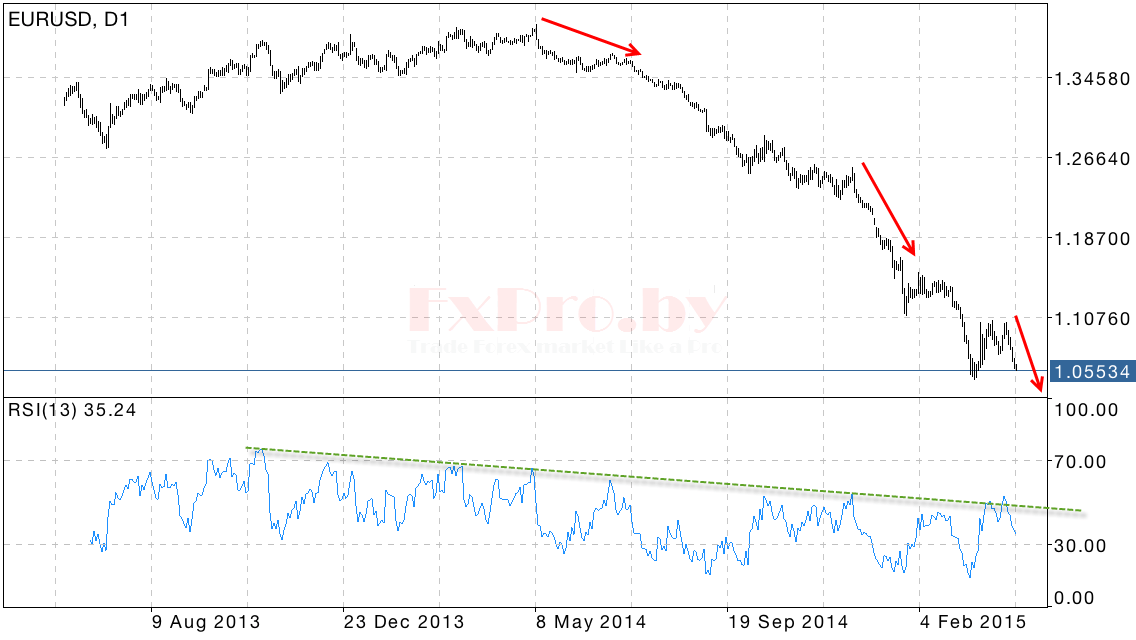

В представленном примере на паре EUR/USD видно, как при нисходящей тенденции котировки начинают падение в момент, когда индекс относительной силы находился на уровне 70 либо вблизи его. Однако при падении ниже 30 мы не видим сильного роста, это говорит о том, что такой вариант работы можно использовать только в направлении предшествующего тренда на более мелких временных промежутках. Иначе мы постоянно будет пробовать разворачивать текущий тренда, а делать этого категорически не стоит.

Как видно из примера, сигналы на продажу из области 70 отработались качественно, если же мы бы покупали ниже 30, то в такой ситуации было бы много убыточных сделок. Таким образом, имеет смысл использовать области 70 и 30 только в сторону тренда.

RSI дивергенция

RSI дивергенция — это сигнал на графике, который возникает, когда направление движения цены актива и направление движения RSI индикатора расходятся между собой. В таком случае говорят, что происходит дивергенция между ценой и индикатором RSI.

Дивергенция RSI может быть положительной или отрицательной. Положительная дивергенция возникает, когда цена актива формирует новый минимум, а RSI индикатор при этом образует более высокий минимум. Такой сигнал может указывать на возможный поворот цены вверх и служить сигналом к покупке. Отрицательная дивергенция возникает, когда цена актива формирует новый максимум, а RSI индикатор при этом образует более низкий максимум. Такой сигнал может указывать на возможный поворот цены вниз и служить сигналом к продаже.

Дивергенция RSI может использоваться как самостоятельный индикатор для принятия решений о входе или выходе из рынка. Однако, как и любой другой индикатор, он не гарантирует 100% точность и может давать ложные сигналы. Поэтому перед использованием дивергенции RSI следует тщательно изучить его особенности и практиковаться на демо-счете.

Дивергенция представляет собой расхождение в движении графика цены и графика индикатора. Цена показывает новый максимум, если на индикаторе мы не видим подтверждения – это сигнал к продаже. Как правило, такой сигнал формируется, когда значения Индекса относительной силы находятся выше 50, если же ниже 50 тогда формируются сигналы для покупки. Сильным сигналом считается, когда один из пиков индикатора вышел выше 70 либо 30, второй пик не дошел до этих значений.

К примеру, мы видим, что котировки валютной пары растут, а в этот момент значения индикатора RSI уже не стремятся к новым вершинам. Это и будет сигналом на продажу. Стоит отметить, что сигналы на продажу формируется в момент, когда значения индикатора RSI находится выше 50, сигналы на продажу – ниже 50.

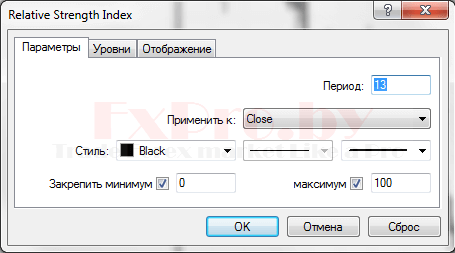

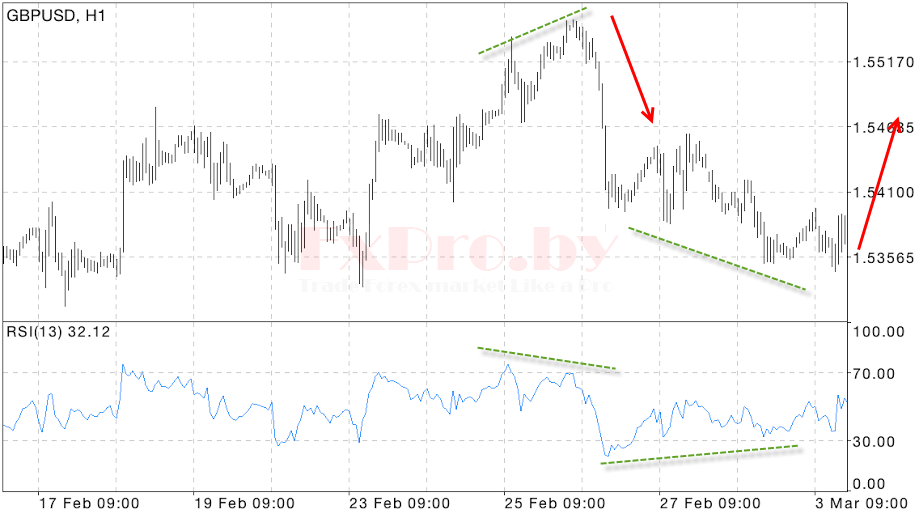

В представленном примере, на валютной паре GBP/USD мы видим две дивергенции на продажу и на покупку. Причем сигнал на продажу формируется вблизи уровня 70, значения цены показывают новый максимум, на графике индикатора мы новых вершин не видим, это и будет дивергенция на продажу (правильно называть сигнал конвергенция). Ниже сформировалась дивергенция в покупку, опять же цена идет вниз, значения индекса относительной силы этого не подтверждают. Стоит отметит, что такой сигнал сложно использовать для этого лучше подходит индикатор MACD.

Также наиболее сильной дивергенция будет именно в сторону тренда. Берем дневной график, с помощью скользящих средних смотрим направление тренда, если тенденция нисходящая ищем только сигналы для продажи, все дивергенции на покупку игнорируются. Если же тренд восходящий ждем только сигналов для покупки.

Поиск фигур технического анализа

Применение элементов графического технического анализа на кривой индикатора RSI является довольно редким приемом, но, тем не менее, на возможность этого указывал еще и Уэллас Уайлдер. Зачастую эти модели будут видны на индикаторе, но их не будет на графике цены, тем самым мы можем получить своего рода опережающий сигнал для входа в рынок. Рассматривать открытие сделок можно либо в момент формирования «плеча» на значениях Индекса либо с пробитием линии шеи.

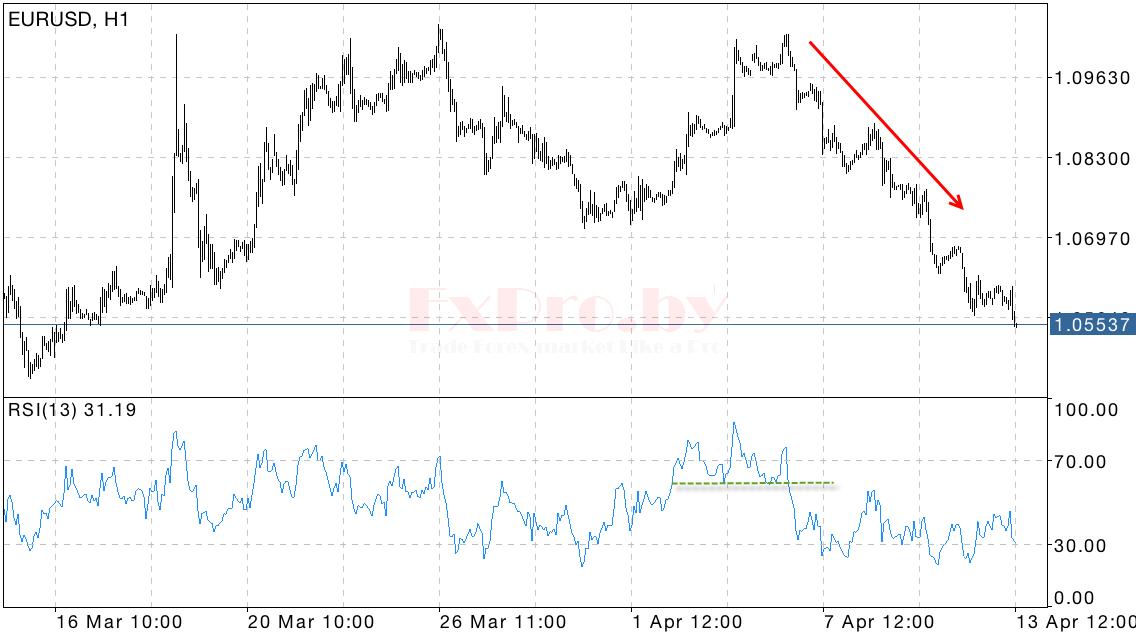

В представленном примере на валютной паре EUR/USD мы видим четко сформированную модель «голова и плечи», причем на графике цены, каких либо качественных моделей нету. После пробития линии шеи котировки пары продолжают движение именно вниз. Как видно из примера, модель отработала себя очень качественно.

Как показывает практика, такие сигналы отрабатываются сильно. Однако на данный момент трейдеры редко используют такие модели в своей работе из-за сложности поиска. В большей степени качество определения таких моделей базируется на опыте трейдера, который приобретается только в результате практической торговли.

Линии тренда и уровни поддержки и сопротивления

Довольно интересный момент предлагает нам автор индекса относительной силы в построении линий тренда. Причем интересен он в первую очередь тем, что мы можем выстраивать линии непосредственно на графике индикатора, и цена будет их учитывать.

Стратегия по RSI

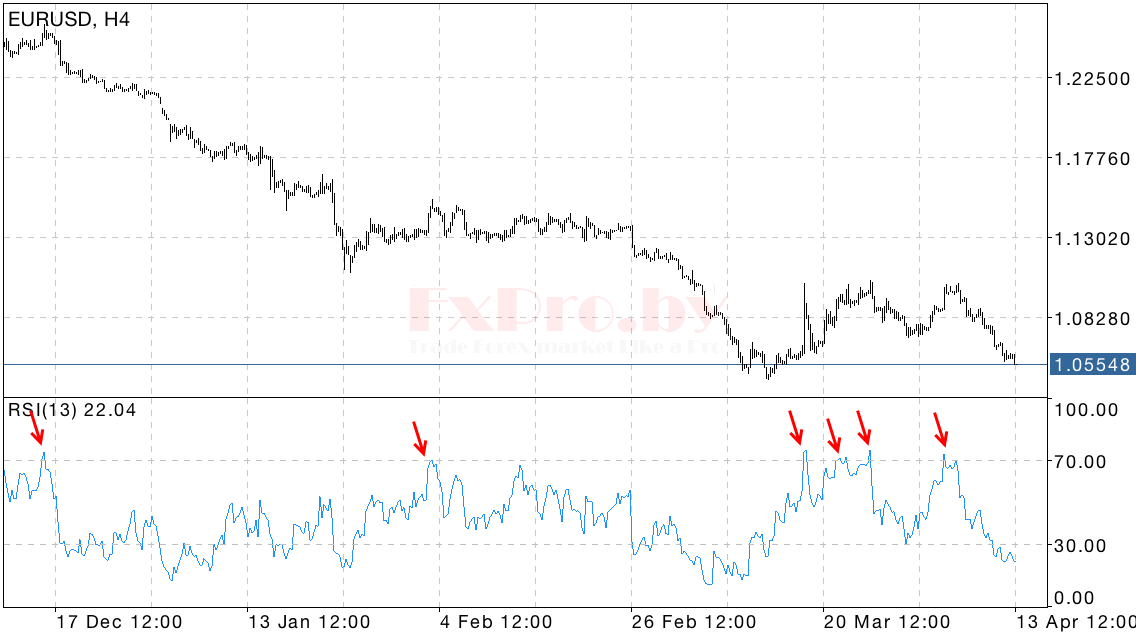

Пробитие же линии тренда на Индексе относительной силы даст опережающий сигнал для входа в рынок. Строим простую линию тренда на графике индикатора и аналогичную линию на графике именно по ценам закрытия. Как правило, линия тренда на Индикаторе будет пробита раньше, чем линия тренда на графике цены. Здесь мы уже получаем опережающий сигнал для входа в рынок. Как видим из примера, цена только через несколько дней пробила аналогичную линию на графике цены.

В представленном примере дневного графика пары EUR/USD мы видим, как котировки евро начинают падения в момент теста нисходящей линии тренда на индексе относительной силы. Причем падения происходят довольно сильные. И даже последний тест линии тренда способен вытолкнуть евро на новые минимумы.

Особенности работы по индикатору

Комбинируя эти два способа, мы можем оценивать текущую ситуацию на рынке. К примеру, у нас есть тест нисходящей линии тренда, стоит ожидать начала падения с текущих уровней. Можно переходить на более мелкие временные промежутки, и искать возможности для продаж. В случае пробития это линии, мы можем определить цели, куда цена пойдет дальше и следовательно уже рассматривать покупки пары.

Модель «Неудавшийся размах» на RSI

Неудавшийся размах (Failure Swing) – один из самых сильных сигналов на разворот тенденции, в данной временной рамке, который способен генерировать индикатор RSI. Сущность его сводится к тому, что повторное вхождение в область перекупленности, при отсутствии новых максимумов показанных ценой, генерирует мощный разворотный сигнал.

Если мы рассматривать сигнал на продажу, в таком случае вся модель «Неудавшийся размах» должна быть выше 50. Первый пик должен находиться выше 70, второй не должен превышать 70. Уровень поддержки строится по месту, где значения Индекса оттолкнулись и ушли на формирование второго пика. Как только значения индикатора пробивают уровень поддержки, мы получает сигнал на продажу. Можно также рассматривать агрессивные продажи в момент формирования сигнала.

Если же мы ищем модель «Неудавшийся размах» на покупки в таком случае модель должна находиться, ниже 50, первый пик должен провалиться, ниже 30, второй – до 30 не доходит. Уровень сопротивления строится по точке, из которой началось падение для формирования второго пика. Как только значения индикатора пробивают уровень сопротивления, мы получаем сигнал на покупку.

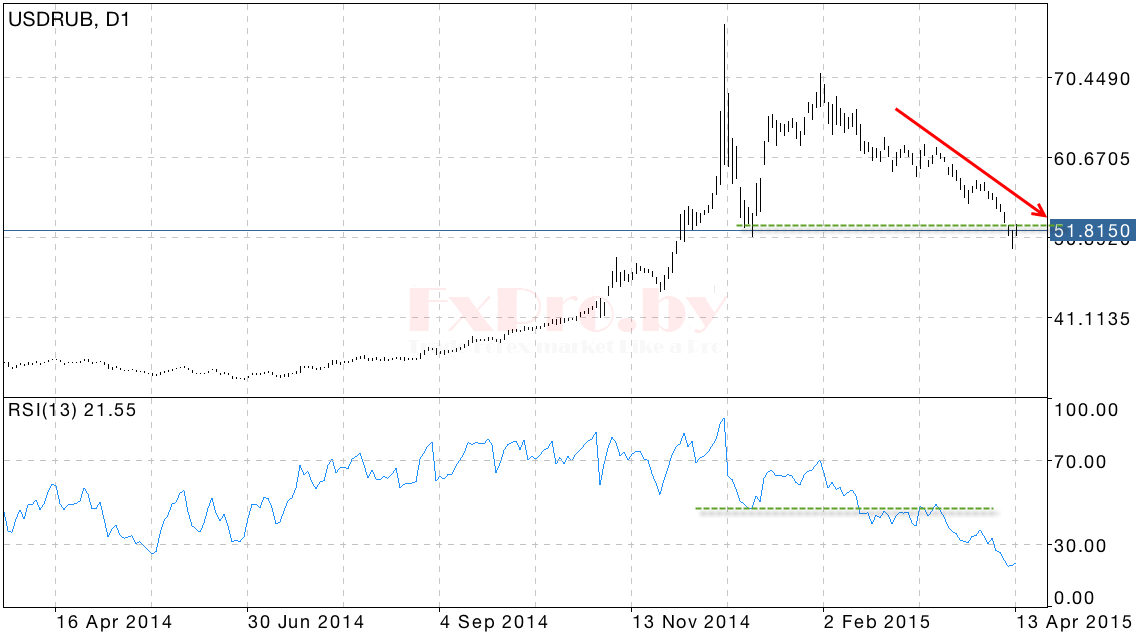

В представленном примере на валютной паре USD/RUB была сформирована модель «Неудавшийся размах» на дневном графике. Стоит обратить внимание, что значения индикатора RSI пробили свою поддержку гораздо раньше, чем это сделала цена. Тем самым мы могли получить сигнал к снижению гораздо раньше.